當您想把房屋(不動產)給子女時,究竟於生前以「買賣」、「贈與」之方式移轉,或於死後再「繼承」何者比較有利,所需負擔的相關稅負又有何不同呢?如果只是單純以稅負來看,由於繼承只需負擔遺產稅,可省下大額土地增值稅及契稅,然而如果要特別指定給某一位子女,以生前「贈與」、「買賣」的方式,較不會出現意外情況。以下文章將針對此三種方式進行比較,提供您最適合的節稅方式。

文章目錄

Toggle讓繼承的房子不被課高額房地合一稅的解法

2022年新制上路,遺產稅免稅額提高到1333萬元,整體調高約12%,加上繼承房產只需要負擔遺產稅,免課高額的土地增值稅及契稅等,相較其他兩種方式,稅負最輕。但是繼承房產與贈與相同,由於課稅稅基是土地公告現值加上房屋評定現值,雖然當下有節稅效果,但日後同樣面臨高額的房地合一稅。(若繼承的房產在2016年房地合一稅實施前就已取得,未來出售繼承房產將採舊制計算,不會被課徵高額的房地合一稅。)

越來越多人發現,如果賣掉被課徵高額房地合一稅的繼承房產,可以藉著再買一棟房子來解決這個問題,這種方法就是利用「重購退稅」,只要在2年內換屋,無論是先買後賣還是先賣後買,若新屋比舊屋大,可以全額退稅;如果新屋比舊屋小,也能夠按比例退稅。不過這個方法只適用於自住房產,其他則不適用。而且,新購的房產在5年內必須一直是自己住的,並且得設籍,不然日後可能會被要求追繳稅,總而言之,這個是能夠有效降低房地合一稅負擔的辦法。

贈與稅免稅額有多少,買賣如何節稅?

連同繼承稅免稅額提高一樣,2022年起的贈與稅免稅額由原本的220萬元調漲到224萬元,雖然贈與主要稅負仍是有土地增值稅、贈與稅、契稅等,但是由於免稅額提高的緣故,因此有如果父母手中有大量的現金流,專家提醒可以採用贈與加上買賣的方式來節稅。準確的方式是在要過戶交易的前3~5年,利用每年每人224萬的免稅額,父母分別贈與224萬元的現金給子女,待蒐集到足夠的金額時,再透過買賣的方式,將房屋賣給子女,如此一來不僅免課徵贈與稅,贈與人也可以免辦理贈與稅申報,之後再以自用住宅優惠稅率申報,便可大幅降低土地增值稅。

不過雖然買賣的土地增值稅可以適用10%的自用條件,但由於是屬於子女與父母間的買賣關係,為了防止民眾透過這種方式來規避稅負,這類的案件都必須提交到國稅局審查。子女們必須要自行證明具備足夠的財力,能夠支付自備款和承擔的相關房貸,並且要有合理的資金流程,才不會被認定是「假買賣真贈與」。

各類移轉方式的稅目表

| 移轉方式稅目 | 贈與移轉 | 買賣移轉 | 繼承 |

| 土地增值稅 | 按一般稅率20%、30%、40%核課 | 按一般稅率20%、30%、40%核課或可享受自用住宅優惠稅率10% | 免課 |

| 契稅 | 按房屋評定標準價格6%核課 | 按房屋評定標準價格6%核課 | 免課 |

| 證券交易稅 | 免課 | 按成交價0.3%核課 | 免課 |

| 印花稅 | 按契約金額千分之一核課 | 按契約金額千分之一核課 | 協議分割繼承按分割不動產總值千分之一核課 |

| 贈與稅 | 按贈與時財產之時價核課 | 除能提出支付價款之確實證明者外,須按財產之時價核課 | |

| 遺產稅 | 須合併其他遺產核課 |

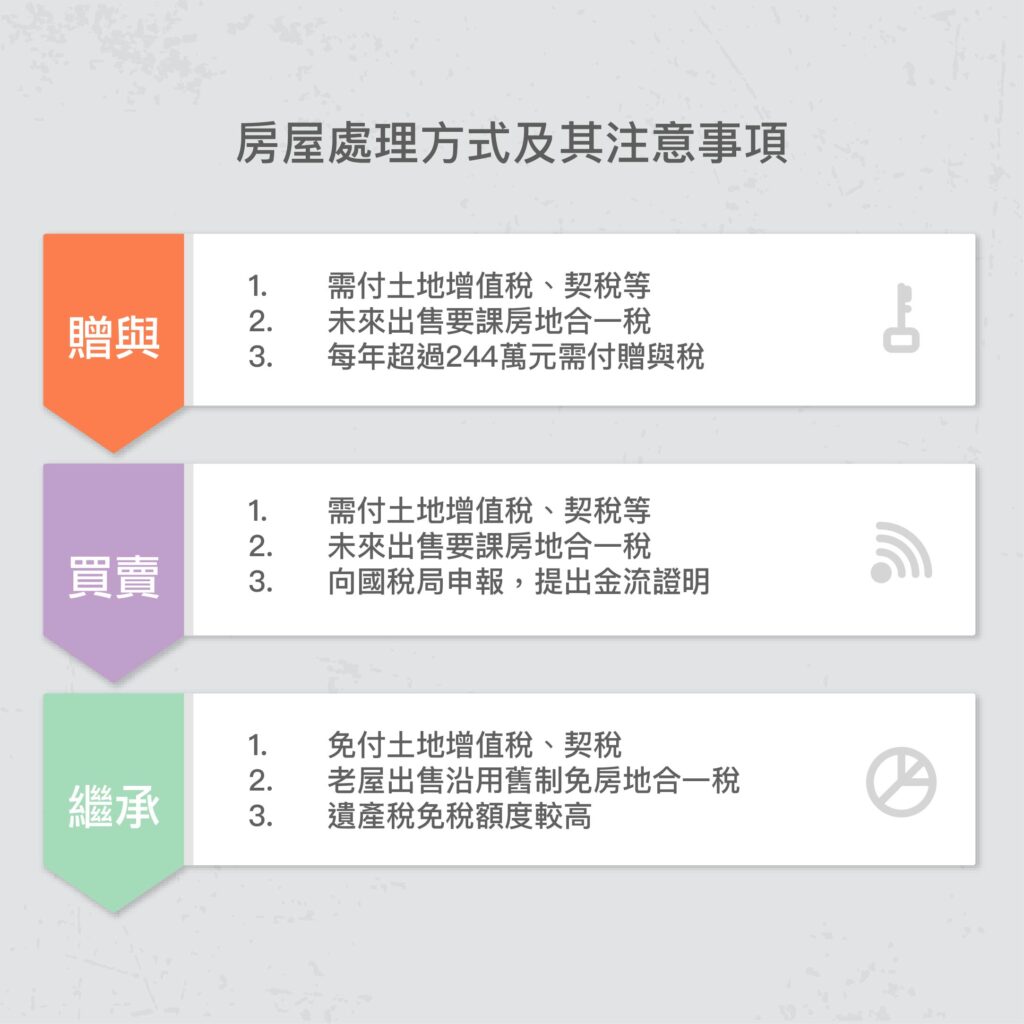

房屋處理方式及其注意事項

| 房屋處理方式 | 注意事項 |

| 贈與 | 1. 需付土地增值稅、契稅等2. 未來出售要課房地合一稅3. 每年超過244萬元需付贈與稅 |

| 買賣 | 1. 需付土地增值稅、契稅等2. 未來出售要課房地合一稅3. 向國稅局申報,提出金流證明 |

| 繼承 | 1. 免付土地增值稅、契稅2. 老屋出售沿用舊制免房地合一稅3. 遺產稅免稅額度較高 |

案子舉例

小白努力工作多年,最近轉讓了一筆財產,包括土地(當時公告現值總計100萬元)、一棟房屋,以及銀行存款100萬元,他有配偶,還有一個兒子和一個女兒。由於擔心死後可能會被徵收遺產稅,所以在112年3月3日,他決定把房屋和土地贈與給他的兒子,這些資產當時的土地公告現值總計為500萬元,而房屋的評定現值為100萬元。那麼這樣的贈與交易需要支付多少贈與稅?還有其他相關的稅項嗎?那如果留待將來由兒子繼承,繼承人可能需要支付多少遺產稅?

(一)贈與稅額計算:

1. 土地增值稅:假設為1000000元

2. 契稅:假設為60000元

3. 贈與稅

贈與總額:6000000元

免稅額:2440000元

扣除額:1050000元

贈與淨額:2510000元

稅率:10%

->應繳納贈與稅額為251000元,需繳稅賦合計為1311000元。

(二)遺產稅額計算:

1. 遺產總額:7000000元

2. 免稅額:13330000元

3. 扣除額:7160000元

包括:配偶扣除額:4930000元

直系卑親屬扣除額:1000000元

喪葬費:1230000元

4. 遺產淨額:0元(7000000-13330000-7160000=-13490000元)

->應納遺產稅額為0元。

若本案小白在生前將土地和房屋贈與給其子,將需繳納總額為1311000元的稅賦。相對地,若小白選擇不進行贈與,而在其身故後,土地和房屋將由其長子繼承,而配偶及女兒將繼承現金。在這種情況下,遺產稅將為0元,繼承人無需支付遺產稅,而且也不需支付土地增值稅及契稅。

小結

「生前移轉」或「死後繼承」在稅負上的優劣視個別案件而定。舉例而言,如果父母的財產未達到遺產稅課徵標準,則既不需支付遺產稅,也免除其他相關稅款。相對地,若在生前將財產轉讓給子女,反而會面臨土地增值稅及贈與稅等稅捐的支付。然而,當父母擁有大量財產時,可以透過逐年生前贈與的方式,有效降低遺產稅的負擔。因此,不論是何種方式移轉財產給下一代,都應先考慮個人財產狀況、繼承人數等各種因素,同時隨時留意政府相關政策,已做出適切的財務規劃。